2023年9月下旬、政府は労働力不足の要因の一つとなっている「年収の壁」に対し、2023年10月に開始となる「支援強化パッケージ」を発表しました。

パート・アルバイトといった短時間労働者の方々、また短時間労働者を雇用する企業に大きく関わってくることですので、内容をしっかり押さえておきましょう。

今回、「年収の壁」について、下記の内容を中心に解説していきます。

・どういった問題や背景により、労働力不足の要因の一つのなっているのか

・政府が発表した「支援対策パッケージ」はどういう内容なのか

・企業が活用できる助成金

「年収の壁」について知る上での前提知識

「年収の壁」を理解するには、まず公的医療保険制度、その制度の中にある扶養という仕組みを理解する必要があります。

公的医療保険制度について

日本は「国民皆保険」であるため、国民はそれぞれ何かしらの公的医療保険に加入しています。

その加入する公的医療保険はその方の職業などにより、下記のように分類されます。

| 加入する公的医療保険 | 加入者の職業等 |

|---|---|

| 国民健康保険 | 自営業・無職 |

| 健康保険組合 | 大企業の従業員とその扶養家族 |

| 協会けんぽ | 中小企業の従業員とその扶養家族 |

| 共済組合 | 公務員・教職員等とその扶養家族 |

例えば、Aさんが大学を卒業して中小企業に就職すると、その方は「協会けんぽ」に加入します。

5年後、転職により大企業に就職すると、「協会けんぽ」を抜け、「健康保険組合」に加入します。

1年後、脱サラして自営業を始めると「健康保険組合」を抜け、「国民健康保険」に加入します。

このように、加入者の職業や勤め先の規模によって加入する公的医療保険が異なり、それぞれ何かしらの公的医療保険に加入するというのが国民皆保険制度の仕組みです。

この制度により、日本の国民全員がどのような立場であっても公的な医療サービスを受けることができます。

扶養について

併せて上記の表の加入者の職業等のところにその扶養家族とあります。

例えば、さきほどのAさんが大企業に勤めている時に、別の中小企業に勤めるBさんと結婚したとしましょう。Bさんは勤めていた中小企業を退職して専業主婦となった場合、自身が加入していた「協会けんぽ」を抜け、Aさんが加入している「健康保険組合」に扶養家族として加入することになります。

この扶養家族となった場合、BさんはAさんの公的医療保険を使って病院を3割負担で受診するなどのサービスが受けられます。

この使ってという意味合いは、Bさんが保険料を支払うことなくという意味です。

上記のように、Aさんの扶養に入ることにより、Bさんは公的医療保険保のサービスを受けるために必要な保険料の支払いを実質免除されるということになります。

扶養という制度ができた背景

この扶養という制度ができたのは、これまでの日本の家族形態が関係しています。

日本の多くの家庭は、旦那さんがサラリーマンとして働き、奥さんは専業主婦として家事・育児を担う、つまり旦那さんが外に出て家族の分まで働き、奥さんはその分、家庭を守り旦那さんを支えるという役割分担でした。

この家庭形態は、「扶養」という仕組みに良く馴染みます。

旦那さんが家族分の生活費を稼ぐのと同じように、社会保険料の支払いも旦那さんが家族分も負担するのが自然だろう。ただ、奥さんは働いていないので、この保険料の支払いは免除してあげようという仕組みになったわけです。

しかしながら、その仕組みがマッチしていたのは昔の話です。

現在、日本社会また世界的に女性の社会進出は当たり前になり(むしろ日本は遅れている)、家庭の役割分担という考え方は無くなりつつあります。

結婚、出産後も女性が働くのは当たり前の時代になってきました。

ただ、扶養という制度は依然として残っています。

いまの時代の流れと昔からの制度にギャップができてきたことが、この「年収の壁」の問題が顕在化した原因と言えます。

「年収の壁」とはどんな壁か?

さて、ここからが本題です。

上記の例で挙げた扶養のBさん、専業主婦になり一度は退職しましたが、もう少し家庭の金銭面での余裕が欲しいということで中小企業に就職し仕事を始めたとします。

Bさん自身が働き始めても旦那さんであるAさんの扶養のままでいれるでしょうか。

もともと扶養の仕組みができた考え方として、奥さん(ここでいうBさん)は仕事ではなく専業主婦として家庭を支えるためという考え方があったこと考えると、Bさんが働き始めても扶養のままでいれるというのは違和感がある気がします。

そこで考えられたのは、扶養の方が働き始めてもそのまま扶養で入れるための年収の上限を定めようという仕組みです。

具体的には、下記のような上限が設けられました。

| 年収の上限金額 | 扶養から外れる(社会保険料が自己負担となる)条件 |

|---|---|

| 106万円 | 勤務先の従業員数が101名以上 週の所定労働時間が20時間以上 賃金月額が8万8千円以上(年間106万円) 学生ではなく、2か月以上の勤務見込みあり |

| 130万円 | 勤務先の従業員数が100名以下 |

扶養の方が働くことで得た年収の金額がいくら以上になると扶養から外れる(=個人で社会保険料の負担が発生する)のか、その金額設定は勤務先の従業員数によって変わってきます。

扶養から外れる(=個人で社会保険料の負担が発生する)と、給与の支給額から社会保険料の負担分が控除されるため、手取りの金額は少なくなります。

手取り額はどのぐらい変わってくるのか

具体的に、年収129万円の人と年収130万円の人の手取り額を比べてみます。

| 年収129万円 | 年収130万円 | |

|---|---|---|

| 社会保険料 | 社会保険料:0円 雇用保険料:約6,000円 | 社会保険料:約180,000円 雇用保険料:約6,000円 |

| 住民税 | 約30,000円 | 約15,000円 |

| 所得税 | 約13,000円 | 約4,000円 |

| 手取り額 | 1,241,000円 | 1,095,000円 |

年収130万円の人は社会保険料の負担が約18万円となり、住民税や所得税がその分下がりますが、手取り額は約14万円少なくなります。

この手取り額の減少を超える(社会保険料の負担分を上回る)ためには、年収約150万円になるまで働く必要が出てきます。

そうなると、年収150万円になるまで働くよりも、年収を130万円未満に抑え、手取り額を抑えた働き方を選択するほうが良いと考える方も多いのは頷けます。

さらに、社会保険料は会社と従業員がそれぞれ負担(労使折半)するため、企業側にとってもなるべく社会保険料の負担を減らすように、従業員に対して扶養内で働くように勧めることも十分に考えられます。

年収の壁は労働力不足に繋がるのか

野村総合研究所がパート・アルバイトの方を対象に行った調査(2022年9月)では、「自身の年収額を一定の金額以下に抑えるために就業時間や日数を調整していますか」という問いに対し、

調整している:61.9% 調整していない:38.1%

と回答しています。

約6割強の方が年収の壁を超えないように就業調整を行っているという結果です。

この就業調整により、業種によっては繁忙期と重なる11月、12月にかけて、働くスタッフを確保できないなどの労働力不足に陥ることになります。

「働きたくても働けない・働くと手取りが少なくなる・働いてほしいのに働いてもらえない・働かせられない」という不思議な状況が生まれます。

年収の壁をさらに加速させる賃上げ政策

現在、政府は労働者の賃金引上げを強力に推し進めています。

令和5年10月に改定となった最低賃金は、全国加重平均で43円上昇し、初めて1,000円を超えました(1,004円)。

今後も最低賃金の引上げは引き続き進められていくことが予想されます。

賃金が上がるのであればメリットしかないように思われますが、「年収の壁」の視点からみるとどうでしょうか。

時給が上がるということは短い労働時間で早く年収の壁に到達してしまうことになります。

最低賃金の引上げの狙いは、労働者の所得を上げることです。

年収の壁が関係する被扶養者にとっては、結局年収の壁までしか働かないため、手取り額は変わらず、「働きたくても働けない」がさらに加速する結果となります。

政府が発表した年収の壁対策パッケージ

そうした状況を改善し、年収を壁を越えても安心して働けるようにするため、政府は「年収の壁対応パッケージ」を発表し、2023年10月から適用開始となりました。

表にまとめると下記のような内容になります。

| 対象事業者 | 従業員101人以上 | 従業員100人以下 |

| 扶養から外れる年収額 (いわゆる「年収の壁」) | 106万円の壁 | 130万円の壁 |

| 超えた場合・・・ | 社会保険に強制加入 →社会保険料の負担が発生 | 配偶者の扶養から外れる →国保料の負担が発生 |

| 対応策 | 助成金の支給 | 被扶養者認定(扶養のままでいられる) |

106万円の壁への対応策

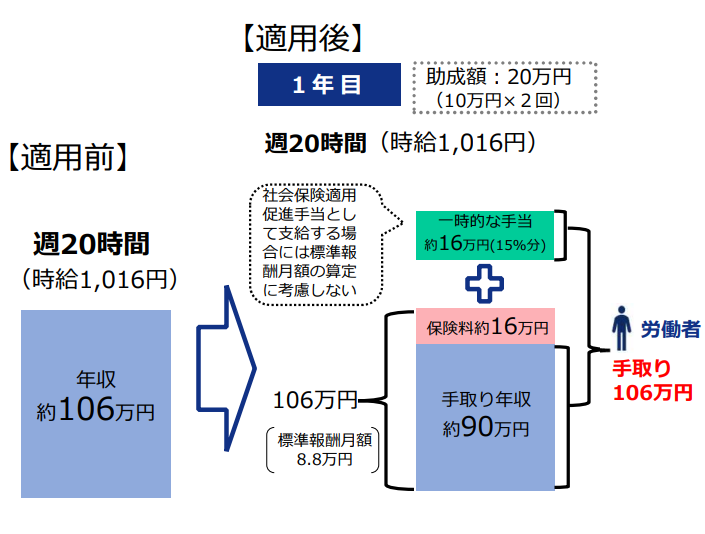

こちらの対応策は、扶養内で働く方社会保険に加入してもらい、それに対応(手取り額を減らさない取組)を行った企業に助成金を支給するという方法です。

対策の流れは下記のような流れをイメージしていただくと良いです。

- 従業員が年収の壁106万円を越えて働く

- その方が社会保険に加入する

- 社会保険料負担分に対し、企業から手当(社会保険適用促進手当)を支給する

- 国からその企業に対して助成金が支給される

扶養内で働く従業員の方の年収が106万円の壁を超えると、配偶者の扶養を外れ、個人で社会保険に加入する必要があるのはこれまでの内容で確認した通りです。

社会保険料を負担した分、その方の手取り額は減りますが、その減った分を補填する形で、企業からその従業員に対して、社会保険適用促進手当を支給します。(※その手当分は標準報酬月額の算定に考慮されません)

これにより、その従業員の方は社会保険に加入しても手取り額が減らないことになります。

そして、手当を支給した企業に対し、国から助成金が支給されるという仕組みです。

※厚生労働省「年収の壁への当面の対応策」より抜粋

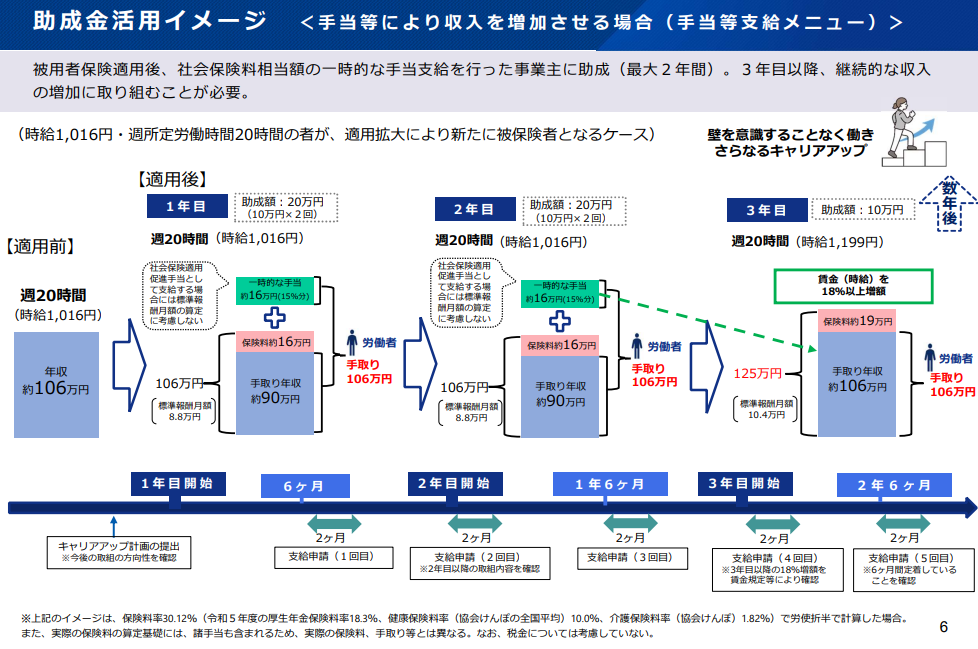

国から支給される助成金は以前からある「キャリアアップ助成金」に新たに新設された「社会保険適用時処遇改善コース」となります。

この社会保険適用時処遇改善コースには2種類の助成メニューが用意されており、その2つを併用することも可能です。

①手当の支給や賃金の増額に対して助成

| 時期 | 要件と1人当たりの助成額 |

| 1年目 | 賃金の15%以上の手当を支給 ⇒ 20万円助成 |

| 2年目 | 賃金の15%以上の手当を支給 ⇒ 20万円助成 |

| 3年目 | 賃金を18%以上増額 ⇒ 10万円助成 |

上記の1年目、2年目の支給要件である「賃金の15%以上の手当」というのは、社会保険適用促進手当のことです。

106万円の壁を越えて社会保険に加入したことによる負担額、手当額は約16万円ですので、企業側にとっては、助成金20万円との差額の約4万円が1人当たりプラスになる計算です。

※厚生労働省「年収の壁への当面の対応策」より抜粋

②労働時間の延長に対して助成

| 週所定労働時間の延長 + 賃金の増額 | 1人当たりの助成額 |

| 4時間以上 | 30万円助成 |

| 3時間以上4時間未満 + 5%以上 | |

| 2時間以上3時間未満 + 10%以上 | |

| 1時間以上2時間未満 + 15%以上 |

上記のように所定労働時間を延長し、併せて賃金の増額を行うことにより1人当たり30万円の助成金が支給されます。こちらは、①と併用することができますので、1人当たりの助成金の支給額をさらに上乗せすることが可能となります。

<社会保険適用相当手当>

社会保険等の非適用者が新たに適用になった場合に支給可能な手当。新たに発生した本人負担分の保険料相当額を上限として、標準報酬月額・標準賞与額の算定から除外。

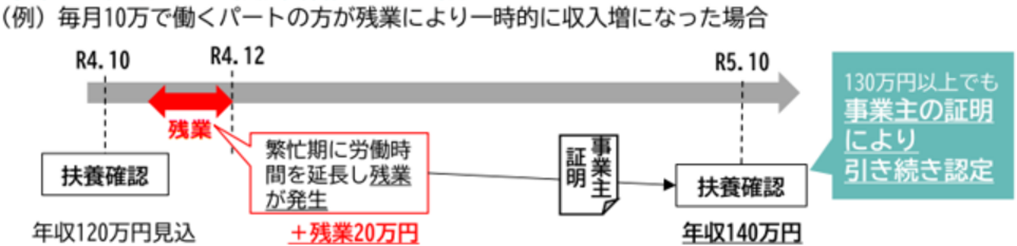

130万円の壁への対応策

130万円の壁への対応策は、本来扶養から外れる方に対し、事業主からの被扶養者認定を行うことで扶養の状態を維持するという仕組みです。

106万円の壁の対応策と違いがある点はご注意いただきたいですが、それぞれの壁に対する対応策に違いがある理由をご説明します。

まず、106万円の壁の場合、その年収を越えると社会保険への加入義務が発生します。配偶者の社会保険に加入したまま、個人が別の社会保険に加入することはできませんので、「扶養から外れる」というよりは「扶養から外す」というニュアンスです。

一方、130万円の壁の場合、扶養の方の年収が130万円を越えても企業の社会保険に加入する義務は発生しません。130万円の壁を越えると、「扶養から外れる」ため、その方は何かしら別の公的医療保険に加入する必要がありますが、社会保険に加入する義務はなく、結果的に国民健康保険に加入することになります。(この理解がスムーズにするには、この記事のはじめに触れた公的医療保険制度の理解が必要です)

これまでにも被扶養者認定という制度は存在しており、課税証明書その他必要書類を添付することで認定がなされていましたが、今回の年収130万円への対応策は、事業主証明によりその認定を円滑に行うというものです。

具体的には、従業員の被扶養者認定の際、「残業等により一時的に収入が増加し、年収が130万円を超えたこと」を事業主が証明することで扶養を維持するという方法です。

※同じ人が連続して2年までは扶養のままでいることが可能です。

年収の壁に関する法改正や今後の方向性について

今後の法改正

令和6年10月に、「106万円の壁」対象となる事業所が従業員51人以上の事業所に拡大されます。

今後の方向性

今回の年収の壁対策支援パッケージはあくまでも場繋ぎ的な意味合いの強い対策となっております。前半での記載したように、年収の壁がなぜ問題となっているのか、世の中の制度と現状の整合性を図るような制度改革が必須と言えます。

特に令和7年には年金制度改革が控えており、そのタイミングで扶養の仕組み自体が抜本的に見直されるのではないかと言われています。その他にも年金の納付期間や受給年齢も見直したほうが良いのではと議論されることが予想されています。

ぜひ現状に即した仕組み・制度になるよう、思い切った改革を行ってほしいと期待するところです。